终身寿险的优势有哪些?普通人应该买吗?

这款产品真心不错

许多人听说保险,是从寿险开始的。寿险以被保险人的生死为保险对象,合同条款简单、保障责任清楚,在国外很受欢迎。

寿险分为定期寿险和终身寿险。定期寿险保费低、保额高,被保险人只有在保单规定的期间身故,才可以领取保险金;

终身寿险是一种不定期的保险,保险责任从保险合同生效后一直到被保险人身故时为止。由于人的死亡是必然的,故而受益人100%领取保险金。

相比之下,定期寿险更能体现出保险的本质,更注重保障。终身寿险更像是进行理财规划,储蓄与资产传承功能更强。

今天,象菌主要和大家聊一聊终身寿险。关于定期寿险,大家可以回看《定期寿险和终身寿险的区别有哪些?一文带你读懂寿险》。

一、终身寿险有哪几种?

终身寿险主要分为这几种:

①普通型,又分为定额终身险和增额终身险。

定额终身险:保额在合同签署时确定,以后不再变化。

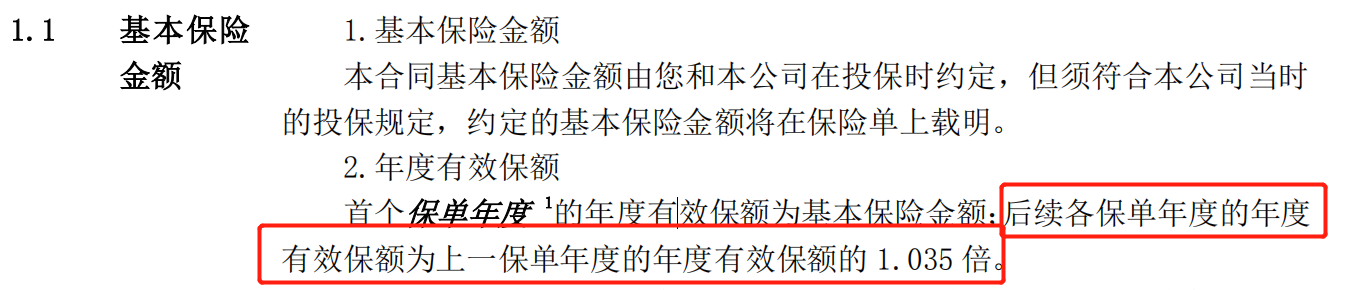

增额终身寿险:保额随着时间的增长而增加的终身寿险,保额增长的幅度写在保险合同中。如华贵鑫爱e家终身寿险:

目前很多增额终身寿险的年复利为3.5%,算下来20年单利接近4%,在利率下行的环境下,收益还是比较可观的。

②分红型:结合了理财和保障功能的保险产品。未来分配水平不确定,产品说明书的测算数字只是对未来收益的假设,分红是不能保证的。

③投资连结型:在寿险保障的基础上,额外增加了投资功能,投资功能是大头,寿险保障非常弱。未来收益无法保证,甚至可能出现亏损。

④万能险:仅对个人账户的增长提供一个最低保证,实际计算利率是不确定的。

②③④这三类保险的投资理财性质更浓一些,保费贵,未来产生的收益也不确定。所以,对于大多数人来说,最好是购买性质单纯的终身寿险。

二、终身寿险的优势有哪些?

与其他相比保险产品,终身寿险虽然100%理赔,但是保费高、杠杆低,收益也普普通通。

不过市场是检验产品的最好方法,这类产品既然存在,必然有独特的优势。终身寿险的主要有这些优势:

1、资产传承

终身寿险100%赔付,可指定受益人,能按照自己的意愿将财富传给自己的亲人,受法律保护。

此外,还可将保险金分期、分批给受益人,保证财富长期安全,避免后代突然拥有巨额财富,挥霍无度,没有按照投保人当初的意愿掌握财富。

2、债务隔离

保险金不算作遗产,也不被列为偿债资产,不能被强制抵债。不过保险避债有一定的前提条件:

如果受益人填写的是“法定”或未指定受益人,那么保险金将作为遗产给继承人。届时,继承人需要承担债务。

如果指定受益人,保险金不需要偿还债务,不过指定受益人也是有前提条件的。举个例子:A先生向银行贷款300万,他还有一份500万保额的终身寿险,如果指定受益人为妻子,银行贷款属于夫妻共同债务,妻子有连带清偿责任,一旦A不幸离世,妻子拿到保险金后需要偿还贷款;如果指定未成年子女为受益人,拿到保险赔偿金后不需要偿还贷款。

3、保值储蓄

终身寿险属于长期性保险,保单具有现金价值,投保超过一段时间,现金价值会超过保额。表面上看是买了保险,实质上是“储蓄”在保险公司里,保额还在不断增长,具有保值与储蓄功能。

4、税费成本几乎为零

即使现在遗产税尚未开征,遗产继承过程中各项费用也并不低:请律师拟定遗嘱的律师费用、公证遗嘱本身的公证费用、最贵的继承权公证费(占总资产额的2%)等。而通过保险进行财富传承,在受益人领取财产时无需任何费用。

5、有贷款功能

终身寿险有保单贷款功能,对于企业家来说,有利于补偿现金流。

保单贷款的利率会因不同保险公司、不同保险产品而有所区别。但总的来说,贷款利率相对较低,一般按照中央银行贷款基准利率浮动执行。

三、哪些人最适合买终身寿险?

1)收入稳定的高净值人群

终身寿险特点之一就是贵,普通家庭很难负担得起高昂的保费,建议直接配置定期寿险。如果因保费过高而影响生活质量,就违背了终身寿险本来的初衷。

此外,终身寿险还有储蓄功能,能在一定程度上抵抗通货膨胀。

2)有遗产规划需求

终身寿险非常适合进行资产传承。不仅在理赔具有确定性,还可以按照投保人的意愿进行分配。

3)有避债避税需求的人群

终身寿险的保险金不属于遗产,受益人领取保险金的同时无需承担。另外,在税务方面也有一定的优势。

四、推荐款不错的产品

***$[goodsIds=1110505]***

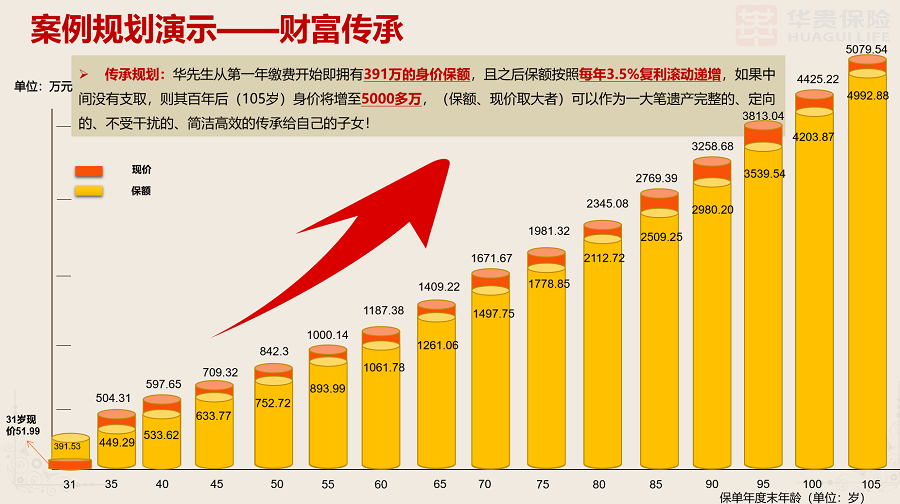

华贵鑫爱e家终身寿险:这款产品的保额以每年3.5%的复利持续滚动递增,生存越久增值越高。支持趸交/3年/5年/10年/15年/20年多种缴费方式。中间灵活支取,合同有效期内,最高可借款现金价值(扣除各项欠款及利息)的80%。

还可根据自身需求,进行规划。举个例子:

华先生,30岁,提前规划自己的养老生活。每年缴费100万,缴纳5年。在他60岁退休时,每年可以从账户中领取50万作为自己的品质养老,可一直领到100岁,合计领取2000万!如果他在100岁时身故,账户仍剩余406.35万元可作为身故保险金传承给子女。

杠杆约为5倍左右。如果预算没有那么高,最低可投保1万元。

如果华先生打算通过这款产品来进行财富传承,保额每年按3.5%复利滚动递增,如果中间没有支取,80岁时身价增长至2345万,85岁时身价增长至2769万,杠杆也很高。

写在最后:

死亡,是人类无法回避的事情。寿险是防止家庭成员身故所带来的一系列影响的经济手段之一。

定期寿险主要用来防范上有老下有小的中青年人突然身故,父母没人赡养、老婆孩子没人照顾,以及房贷车贷无法偿还的问题。

终身寿险主要用来进行理财规划、资产传承,适合高净值人群,且具有一定的避税作用。

二者各有各的好,保险没有绝对的好与坏,适合自己,根据自己需求配置的产品才是最好的。

《保险指南》是大象保帮助用户理解保险,和有效投保的专栏内容,以立场客观、内容专业、知识易懂、易用为原则,系统性输出12种分类的干货内容,包括产品测评、投保攻略、理赔技巧、方案设计等等。查看更多、最新文章,可关注大象保官方微信订阅号:大象保保(或搜索微信公众号ID-daxiangbx)。

《保险指南》是大象保帮助用户理解保险,和有效投保的专栏内容,以立场客观、内容专业、知识易懂、易用为原则,系统性输出12种分类的干货内容,包括产品测评、投保攻略、理赔技巧、方案设计等等。查看更多、最新文章,可关注大象保官方微信订阅号:大象保保(或搜索微信公众号ID-daxiangbx)。